Wenn wir Frauen uns mit der Altersvorsorge befassen, droht den meisten ein Schockmoment. In diesem Beitrag erfährst du, was du konkret tun kannst, damit deine Vermögenslücke so gering wie möglich ist, du keine Angst vor Altersarmut haben musst und der Schock ausbleibt.

Weisst du, wie viel Rente du mit 64 Jahren erhalten wirst? Pardon, wohl eher mit 65 oder noch mehr. Wenn dir bis zur Pensionierung noch zehn oder mehr Jahre bleiben, solltest du eines wissen: Das Rentenalter 64 für uns Frauen ist ein schlechter Scherz.

Der Brief der Ausgleichskasse als Schockmoment

Stell dir vor, du kommst von deinem letzten Arbeitstag nachhause. Endlich pensioniert! Du öffnest den kühl gestellten Champagner und nebenbei die Post. Darin: ein Brief der Ausgleichskasse.

Gleich hast du es schwarz auf weiss, wie viel Geld künftig Ende Monat auf dein Konto fliessen wird:

Guten Tag,

vielen Dank, dass Sie jahrzehntelang hart für Ihr Geld gearbeitet haben. Gerne machen wir Sie darauf aufmerksam, dass Ihr derzeitiges Guthaben aus der ersten und zweiten Säule lediglich sechzig Prozent Ihrer jetzigen Lebenshaltungskosten deckt.

Bitte überlegen Sie sich, woher Sie die fehlenden vierzig Prozent beziehen. Viel Spass bei der Suche nach Geld oder einem Teilzeitjob.

Freundliche Grüsse

Ihre Ausgleichskasse

Warum die Lücken bei Frauen so gross sind

Der Champagner schmeckt jetzt plötzlich bitter und du fragst dich, wie konnte es nur so weit kommen. Tatsache ist, dass in der Schweiz sechs von zehn Frauen in Teilzeit arbeiten. Zudem erleben sie häufig einen Arbeitsunterbruch von durchschnittlich fünf Jahren, begründet durch Mutterschaft, Weiterbildung oder berufliche Neuorientierung.

Aufgrund der längeren Lebenserwartung benötigen Frauen ausserdem durchschnittlich vier bis fünf Jahre mehr Geld. Und was sie geschlechterunabhängig betrifft, ist die Inflation, die ihr Erspartes jedes Jahr zusätzlich zu verkleinern droht.

Ohne private Vorsorge wird es für die allermeisten Frauen im Alter finanziell eng.

Klar, der zitierte Brief ist ironisch gemeint, der Tatbestand aber ist harte Realität. Ohne private Vorsorge wird es für die allermeisten Frauen im Alter finanziell eng. So gab bei der Frauenstudie «annajetzt» jede fünfte Frau explizit an, sich eine Trennung vom Partner aus finanziellen Gründen nicht leisten zu können. Und drei Viertel der über 6200 Befragten rieten jüngeren Frauen, sich selber um finanzielle Angelegenheiten zu kümmern.

Investiere dein Vorsorgeguthaben an der Börse

Solltest du dir also umgehend einen besser bezahlten Job suchen? Schwierig. Oder aufs Shoppen verzichten? Nein.

Den Schlüssel zum Vorsorgeglück findet Frau, wenn sie ihr Vorsorgeguthaben aus der dritten Säule langfristig am Kapitalmarkt investiert.

Wusstest du, dass Frauen in puncto Rendite bei der Geldanlage besser abschneiden als Männer? Dies, weil sie an ihrer Strategie festhalten und nicht ständig kaufen und verkaufen.

Zugegeben, Frauen sind eher risikoscheu, aber das macht nichts, denn es gibt heute Finanzprodukte für sicherheitsbewusste Anleger:innen. Zudem kannst du dein Kapital über mehrere Anlageklassen, verschiedene Länder und Branchen streuen. Und gegen Kursschwankungen sicherst du dich ab, indem du einen Anlagehorizont von mindestens fünf bis zehn Jahren festlegst.

Investiere dein Vorsorgeguthaben am Kapitalmarkt. Idealerweise mithilfe einer günstigen App-Lösung.

Noch nicht ganz überzeugt? Geldvermehrung und Zinsen schaffen Werte: Mit nachhaltigen Anlageprodukten kannst du viel Gutes zu tun, indem du in themenbasierte Produkte wie zum Beispiel eine fossilfreie Zukunft investierst. Finanzielle Bildung zahlt sich langfristig aus und glaub mir, die Finanzwelt ist nicht so kompliziert, wie sie oft scheint.

Säule 3a Lösungen von Hausbanken und Vorzugszinskonten sind von gestern

Immer wieder wird mir die Frage gestellt, worin sich reguläre 3a-Lösung von Hausbanken (Grossbanken, Kantonal- und Regionalbanken) zu den heutigen knackigen App-Lösungen wie Viac, frankly oder finpension unterscheiden.

Der grösste Unterschied liegt ganz klar bei den Kosten. Während die traditionellen Institute gerne Über 1.5 Prozent für die Verwaltung eines Säule 3a Depots verlangen, sind App-Lösungen mit durchschnittlich 0.55% einiges günstiger.

Bei einem Anlagehorizont von mindestens fünf bis acht Jahren, kannst du vom Vorzugszinskonto getrost die Finger lassen.

Säule 3a investieren: Wie hoch soll die Aktienquote sein?

Investiere dein Geld besser in eine Banklösung mit zugehörigem Depot und von dort in passive Anlagefonds. Je länger dein Anlagehorizont ist, desto höher darf deine Aktienquote sein.

In der Abbildung unten kannst du den Unterschied klar erkennen: Sandra, Corinne und Alex haben alle gleichzeitig mit der gleichen Summe angefangen, ihre Vorsorge aufzubauen. Was nach 10 Jahren herausgekommen ist, siehst du unten anhand der Kontostände.

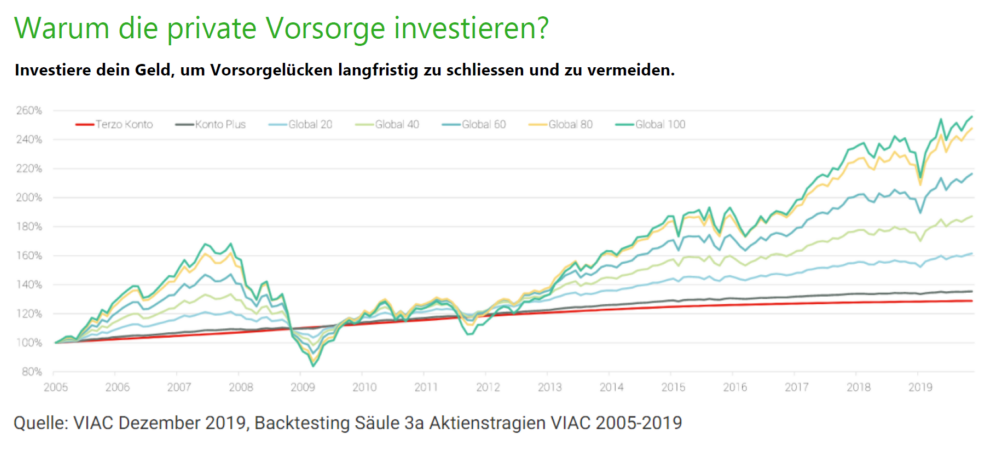

Im Bild unten stellt die rote Linie den Wertzuwachs des regulären Säule 3a Kontos ohne Vorzugszins dar. Die schwarze Linie spiegelt den Vermögenszuwachs des Vorzugszinskontos (i.d.R. derzeit je nach Anbieter bei ca. 0.5 bis 1 Prozent). Alle anderen Linien widerspiegeln verschiedene Anlagestrategien mit einer Aktienquote zwischen 20 und 100 Prozent. Über die Jahrzehnte hinweg hat die Strategie mit dem höchsten Anteil Aktien die beste Performance geliefert.

Die grösste Lücke und der grösste Hebel

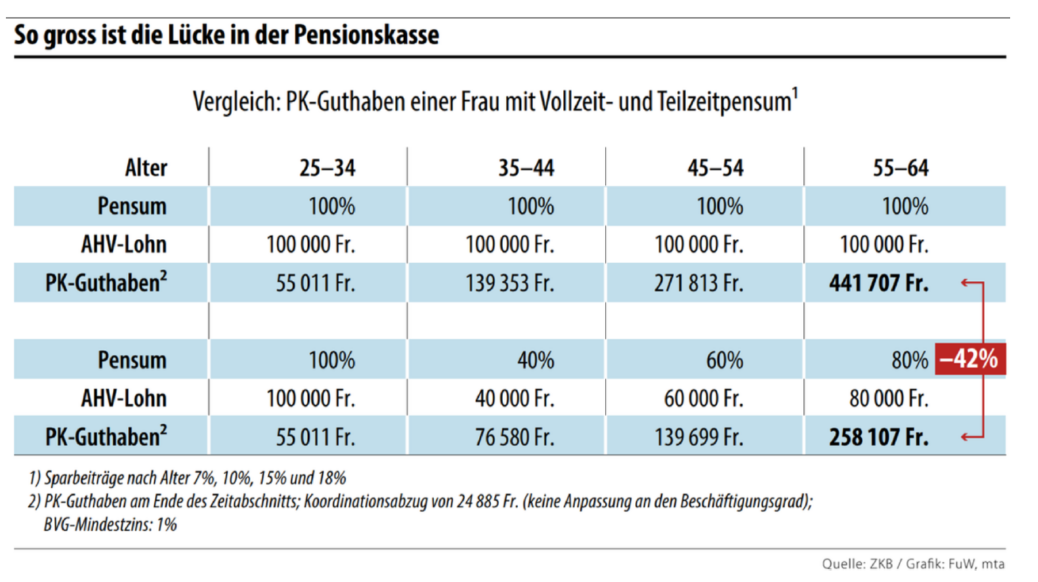

Wie die Grafik unten aus dem Tagesanzeiger aufzeigt, liegt für uns Frauen das Problem in der zweiten Säule, der Pensionskasse. Teilzeitarbeit, der Gender Pay Gap und unser konservativer Anlagestil bzw. der Fakt, dass viele Frauen ihr Geld noch immer nicht an der Börse investieren, führen zu massiven Lücken im Alter.

In puncto Teilzeitarbeit lege ich dir ans Herz, längerfristig nicht unter 70 Prozent zu arbeiten. Du siehst in der Grafik oben, dass die richtig grossen Lücken bei einem Pensum unter 60 Prozent entstehen.

Wer nicht Über CHF 25’095 (Stand 2022) verdient, muss vom Arbeitgeber keine Beiträge in die Pensionskasse erwarten. Erst ab diesem Lohn, ist der Arbeitgeber dazu verpflichtet, für dich einzuzahlen. Vorsicht also, wenn du mehrere kleine Teilzeitjobs hast.

"Gender Pay Gap" - hör auf zu heulen! Die beste Verbesserung kannst du selbst herbeirufen: Kenne deinen Marktwert, unterschätze nie deine Fähigkeiten und lerne, wie du dein Gehalt verhandelst.

Was den Gender Pay Gap betrifft, können wir meines Erachtens nur langsam eine Verbesserung sehen. Ich heule nicht rum und beschwere mich auch nicht, warum wir Frauen noch immer zu wenig verdienen.

Ich bin Überzeugt: Die beste Verbesserung kannst du selbst herbeirufen. Kenne deinen Marktwert, unterschätze deine Fähigkeiten nicht, verkaufe dich NIE unter Wert und lerne, wie du dein Gehalt verhandelst (hier findest du dazu gleich essentielle Tipps: Gehaltsverhandlung – 3 weibliche Verhaltenskiller). Es gibt immer Verhandlungsspielraum, aber du musst diese Verhandlung herbeiführen, nicht dein Arbeitgeber.

Die Verantwortung für deine Finanzen lässt sich nicht abtreten, weder an den Staat, an deine:n Partner:in noch an deinen Arbeitgeber. Die Verantwortung liegt allein bei dir.

💡

Deine Altersvorsorge - diese 3 Dinge sind dir jetzt klar:

Erstens

Du musst privat vorsorgen mit einer 3a Lösung, ausser du kannst dir vorstellen, im Alter von einem monatlichen Gehalt von 60 Prozent deines jetzigen Einkommens zu leben.

Zweitens

Dein Vorsorgegeld muss für dich arbeiten, das geht langfristig nur an der Börse. Lege dein Vorsorgegeld über ein Säule 3a Depot in passive Fonds an.

Drittens

Die Säule 3a Lösungen von Hausbanken sind nicht attraktiv. Investiere stattdessen über eine App-Lösung.

❌ Keine Angst vor Altersarmut ❌

Jetzt möchtest du es angehen, damit auch du zu den Frauen ohne schlaflose Nächte beim Gedanken an das Pensionsalter gehörst. Aber so ganz alleine? Schwierig. 😱

Werde zur Portfolio-Heldin – da machen wir das alles gemeinsam und es wird dir sogar richtig Spass machen, versprochen.