Du hast gehört, dass dein ETF geschlossen wird – und bist unsicher, was das bedeutet? Keine Sorge: Eine ETF-Liquidation ist kein Weltuntergang. In diesem Beitrag erfährst du, warum ETFs geschlossen werden, was du jetzt tun solltest und wie du solche Situationen in Zukunft vermeiden kannst.

20 Jahre alt: ETFs sind offiziell erwachsen und beliebter denn je

Von Banken gehasst von Privatanlegern geliebt: Exchange Traded Funds (ETFs) werden dieses Jahr (2020) bereits 20 Jahre alt und scheinen vor allem bei Klein- und Privatanlegern so beliebt wie nie zu sein. Banken sind übrigens keine grossen Fans von ETFs, da sie zu wenig Ertrag generieren. Tja, was für eine dumme Idee auch den Kunden etwas anzubieten, woran die Banken nix verdienen. Das wäre ja keine Win-Win Situation – Ironie aus.

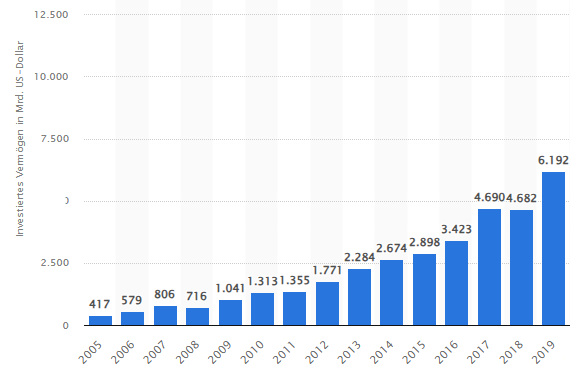

Wer an der Party nicht mitmachen will ist selber Schuld: Gemäss Statista betrugt 2019 das weltweit in ETF verwaltete Vermögen satte 6.181 Milliarden US-Dollar:

Die grössten Kuchenstücke gehen an die ETF-Marktführer Blackrock (ETFs mit dem Namen iShares), Vanguard und State Street.

Aber wo schnelles Wachstum ist, gibt es auch Verlierer. Täglich werden hunderte neue ETFs ausgegeben und viele müssen auch wieder schliessen. An dieser Stelle hätte ich gerne eine Statistik präsentiert, die den aktuellen Zu- und Abfluss von ETFs widerspiegelt. Leider bin ich bis heute nicht fündig geworden. Melde dich gerne bei mir, falls du auf eine solche Statistik stösst.

Der häufigste Grund für eine ETF-Liquidation

Je mehr Leute in einen ETF investieren, desto höher ist das Handelsvolumen (es werden mehr Käufe und Verkäufe getätigt) und das Fondsvolumen nimmt dank einem Zulauf an Kundschaft stetig weiter zu. Die Anbieter eines ETFs sind logischerweise bestrebt ein möglichst hohes Fondsvolumen zu erreichen. Hohe Fondsvolumen generieren für den Anbieter mehr Erträge und somit kann dieser seine Fixkosten besser decken. Das ist der Idealfall.

Bis der ETF für den Emittenten profitabel wirtschaftet, können durchaus zwei bis drei Jahre vergehen. Nicht alle Anbieter wollen oder können sich mehrere Jahre am Markt halten und deshalb droht dem einen oder anderen ETF schnell mal die Liquidation. Neben der Liquidation gibt es noch das Szenario der Verschmelzung (auch Fusion genannt), die in den nachfolgenden Abschnitten ebenfalls kurz erläutert wird.

Pleite-Risiko von Einzelaktien und ETFs

Wenn wir Einzelaktien und ETFs auf ihr Pleite-Wahrscheinlichkeit prüfen ist schnell klar: Bei Einzelaktien kannst du jederzeit dein Geld über Nacht oder in wenigen Stunden verlieren. Ich meine kein Kurseinbruch von 30% oder mehr, sondern ein Totalabsturz. Beispiele dafür gibt es genug, wie die Fälle Wirecard und Hertz gezeigt haben.

Bei ETFs ist die Wahrscheinlichkeit eines Totalverlustes viel tiefer. Allein deshalb, weil ein ETF nie über Nacht oder in einer Hau-Ruck-Aktion geschlossen werden kann. Bei einer drohenden Liquidation ist der Anbieter rechtlich dazu verpflichtet dich als Anleger frühzeitig zu informieren, damit du weitere Schritte einleiten kannst.

Was passiert, wenn ein ETF geschlossen wird? So läuft eine ETF-Liquidation ab

Wie es bei justetf.com heisst, sieht die in nationales Recht umgesetzte europäische Fondsgesetzgebung vor, dass Anleger sechs Wochen vor dem Handelsstopp über die bevorstehende Liquidation (oder auch Fusion) informiert werden müssen. Dir bleibt demnach genug Zeit, um deine Anteile frühzeitig auszulösen.

Die Einleitung der ETF-Liquidation startet mit der Mitteilung vom ETF Anbieter an die Aufsichtsbehörde. Diese prüft den Antrag und nach deren Genehmigung erfolgt die Mitteilung an die Investoren. Das ist der Zeitpunkt, an dem der Liquidationsprozess startet und die Anleger während sechs Wochen die Möglichkeit haben, ihre Anteile zu verkaufen, bevor der Handel eingestellt wird. Nachdem der Handel beendet wurde, erfolgt die Auszahlung an die restlichen Anteilsinhaber (also diejenigen, die ihre Anteile während der 6-Wochen-Frist nicht verkauft haben).

Liquidationsmöglichkeiten: Schliessung oder Fusion

Neben der Option, dass du dir die restlichen Anteile auszahlen lassen kannst, gibt es auch Fälle, bei denen sich Fonds zusammenschliessen. Die Anteile werden dann umgewandelt und neu verbrieft. Als Beispiel wird dir dann der Anbieter eine Offerte machen wie beispielsweise: Du tauschst deine 100 Anteile von ETF A (Wert CHF 1’000) gegen 50 Anteile von ETF B (Wert ebenfalls CHF 1’000).

Du bleibst also beim selben Anbieter, wechselst einfach deine Anteile in ein anderes Produkt. Der Anbieter hat immer ein Interesse dich weiterhin als Kundin zu behalten. Wenn der ganze Anbieter pleitegeht, hast du keine andere Wahl, als ein ETF von einem anderen Anbieter zu kaufen.

Steuerliche Auswirkungen für Schweizer Anlegerinnen

Schweizer Anlegerinnen und Anleger, die vor dem Liquidationszeitpunkt ihre Anteile verkaufen, könnten dadurch einen Steuervorteil haben:

Schweizer Anleger die ihre Anteile verkaufen, müssen keine Einkommenssteuer bezahlen. Warten sie allerdings bis zur Liquidation, unterliegen die im ausbezahlten Liquidationserlös enthaltenen Vermögenserträge der Einkommenssteuer. Einkommenssteuerfrei sind hingegen die im Liquidationserlös enthaltene Rückzahlung der vom Anleger geleisteten Kapitaleinzahlungen, der erzielten Kapitalgewinne sowie, im Falle von thesaurierenden ETF, die bereits bei Thesaurierung versteuerten Vermögenserträge

Quelle: 10x10.ch - Keine Angst vor ETF Schliessung

📝 Checkliste: Was bei der ETF-Auswahl zu beachten ist

Was kann ich bei der ETF Auswahl tun, um den Kauf von ETFs mit hohem Liquidationsrisiko zu vermeiden? Um dir deinen nächsten ETF-Kauf zu vereinfachen, habe ich ein paar Tipps zusammengestellt.

Grundsätzlich sind vor allem ETFs, die in Nischenmärkten unterwegs sind häufiger von Schliessungen betroffen. Merke dir, es gilt also zu beachten, dass der ETF:

- auf einem Index basiert, der einen breiten Markt abdeckt (Diversifikation!)

- mindestens ein Fondsvolumen von 100 Mio. US-Dollar ausweist (kann auch EUR oder CHF sein)

- schon einige Jahre am Markt ist (mind. 1 Jahr) und demnach ausreichend Daten zur Verfügung stehen, um den ETF mit anderen Fonds vergleichen zu können

- von einem grossen Anbieter (z.B. Blackrock oder Vanguard) aufgelegt wurde.

Jetzt kannst du mir sicherlich zustimmen, dass eine ETF-Liquidation kein Weltuntergang ist und ich bin überzeugt, dass du mit Hilfe meiner Tipps in Zukunft das richtige Händchen für risikoarme ETFs haben wirst.

Falls dich das Thema investieren interessiert, du dich aber noch nicht getraut hast, lies unbedingt auch diesen Blogbeitrag: https://www.corinnebrecher.com/in-5-schritten-zu-deiner-ersten-geldanlage. Es ist nämlich gar nicht so kompliziert wie du denkst

ETF-Auswahl leicht gemacht – mit der Portfolio-Heldin

Für komplett sorgenfreies Investieren mit ETFs gibt es noch mehr zu beachten als nur die oben genannten Punkte. Da sind noch einige weitere Kriterien, die bei der Auswahl eine genau so wichtige Rolle spielen – allem voran natürlich dein persönlicher Investment-Plan.

In meinem Online-Programm «Portfolio-Heldin» – dem Finanzkurs für Frauen – setzen wir unter anderem vertieft mit diesem Thema auseinander. Denn da mache ich dich in nur 8 Wochen zur Portfolio-Heldin. Hier erfährst du mehr.

Ich wünsche dir weiterhin viel Erfolg beim Investieren!

Herzlichst

Corinne

Kurz und bündig - die FAQs zur ETF-Liquidation:

Was passiert, wenn ein ETF liquidiert wird?

Der Anbieter informiert Anlegerinnen rund sechs Wochen vorher. Du kannst deine Anteile verkaufen oder bekommst den Liquidationserlös automatisch ausbezahlt.

Wie kann ich ETFs mit geringem Risiko auswählen?

Achte auf Fondsvolumen über 100 Mio., breite Diversifikation, bekannte Anbieter und mehrere Jahre Laufzeit.

Muss ich in der Schweiz Steuern zahlen, wenn mein ETF geschlossen wird?

In der Schweiz sind Kapitalgewinne meist steuerfrei, aber Erträge im Liquidationserlös können einkommenssteuerpflichtig sein.